- 咨询热线: 17797759690

新浪微博

新浪微博

新浪微博

新浪微博 您所在位置:首页 > AFP > 考试动态

您所在位置:首页 > AFP > 考试动态

发布时间:2020-05-22阅读数:8345

5月16日AFP线上考试上午题目计算题偏多,下午计算题偏少一些,上午考完千万不要气馁,下午争取拿分是关键。

1、某资产的历史收益率符合正态分布,该资产的平均收益率为 15%,收益率的标准差为 14%,则投资该资产盈利的概率( )。

收益率在区间[E(r)-σ,E(r)+σ]发生的概率为 68%;

收益率在区间[E(r)-2σ,E(r)+2σ]发生的概率为 95%;

收益率在区间[E(r)-3σ,E(r)+3σ]发生的概率为 99.75%

A.大于 84%

B.等于 84%

C.小于 84%

D.无法判断

答案:A。根据第一个区间,收益率大于等于1%的概率是84%,那么盈利的概率即为收益率大于0的概率是大于84%的。

2、下列关于相关系数与投资组合的风险和预期收益率的关系的说法中,错误的是( )。

A.两种风险资产的相关性越小,越有可能降低风险

B.相关系数对资产组合的预期收益率没有影响

C.风险资产在投资组合中的比例对投资组合的风险没有影响

D.相关系数的取值范围是-1 至 1

答案:C。在其他条件一定的情况下,风险资产比重大,组合的风险越大

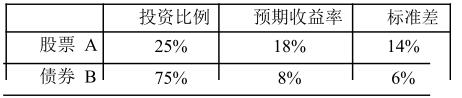

3、某投资组合由股票 A 和债券 B 组成:

该投资组合的标准差为 1%,则股票 A 和债券 B 的相关系数为()。

A.-1

B.-0.5

C.0

D.1

答案:A

组合标准差=[(股票A权重*股票A标准差)^2+(债券B权重*债券B标准差)^2+2股票A权重*股票A标准差*债券B权重*债券B标准差*相关系数]^1/2=[(25%*14%)^2+(75%*6%)^2+2*25%*14%*75%*6%*相关系数]^1/2=1%,(25%*14%)^2+(75%*6%)^2+2*25%*14%*75%*6%*相关系数=0,0001,那么求出相关系数=-1

4、一年期国库券(视为无风险资产)的预期收益率为 5%,市场组合的风险溢价为 7%,标准差为 14%,某有效资产组合的预期收益率为 21%,根据资本市场线,该资产组合的标准差为( )。

A.26%

B.30%

C.32%

D.28%

答案:C 。(市场组合收益率-无风险收益率)/市场组合标准差=(组合预期收益率-无风险收益率)/组合标准差,(5%+7%-5%)/14%=(21%-5%)/组合标准差。

5、已知无风险收益率为 3%,市场组合的预期收益率与标准差分别为 12%和

18%,投资者可以以无风险利率融资。根据投资组合理论,理财师小赵为客户张先生构建了有效的投资组合,该投资组合的预期收益率为 21%。根据上述信息可知:小赵为张先生构造的投资组合的标准差为( )。

A.30%

B.32%

C.36%

D.34%

答案:C。假设市场组合的权重为W,那么无风险资产的权重为1-W,组合收益率=12%*W+3%*(1-W)=21%,求出W=2 ,那么组合的标准差=市场组合标准差*市场组合权重=18%*2=36%

6、公司债券是公司为筹集资金而发行的债权债务凭证,关于公司债券,下列说法错误的是( )。

A.公司债券的持有者是公司的债权人,也是公司的所有者

B.信用债券是指完全凭公司信誉、不提供任何抵押品而发行的债券

C.可转换债券赋予债券持有人按预先确定的比例转换为该公司普通股的选择权

D.浮动利率债券是在某一基础利率之上增加一个固定的溢价

答案:A。股东是公司的所有者。

怎么样,你作对了吗?欢迎点击右侧在线咨询,联系一对一课程顾问获取最新完整版。